許多新創公司、中小企業帳務單純,對於財簽、稅簽並不是很了解,也會疑惑自己究竟需不需要財簽、稅簽呢?尤其又不清楚兩者間的箇中差異,很有可能就因此錯過可以節稅的契機喔!本篇就財簽、稅簽做簡單的講解,並且說明稅簽財簽標準、差別為何。

財務簽證

1、財務簽證是什麼:

簡單來說即財務報表,是委請會計師查核簽證的公司財務報表。對於財簽的標準,是基於《公司法》之規定,同時也較能反映出公司實際經營狀況。

2、誰需要財務簽證:

- 《公司法第20條第2項》:當實收資本額達新台幣 3,000萬元以上之公司,財務報表須經會計師查核簽證。

- 《銀行公會會員徵信準則第18條》:企業總授信金額達新台幣3000萬元以上者,應徵提會計師財務報表查核報告。

從上述兩點來看,實收資本額或是向金融機構借款達達新台幣 3,000萬元以上之公司,都需要做財務簽證。此外,員工達100人、營收達1億元、或是有對外募資需求者,也都需要財務簽證報告。

稅務簽證:

1、 稅務簽證是什麼:

每年報稅期間,公司辦理結算申請時,請會計師查核簽證的稅務報告。根據的是《所得稅法》之規定,有5種營利事業是必須具備稅簽的,而在規定之外的中小企業倘若備妥稅簽,也可享十年內盈虧互抵已達節稅效果。

2、 誰需要稅簽:

《所得稅法102條》規定:在一定範圍內之營利事業,其營利事業所得稅結算申報,應委託會計師或其他合法代理人查核簽證申報;其辦法由財政部定之。

《營利事業委託會計師查核簽證申報所得稅辦法第3條》規定:

- 一、銀行業、信用合作社業、信託投資業、票券金融業、融資性租賃業、證券業(證券投資顧問業除外)、期貨業及保險業。

- 二、公開發行股票之營利事業。

- 三、依原獎勵投資條例或促進產業升級條例或其他法律規定,經核准享受免徵營利事業所得稅之營利事業,其全年營業收入淨額與非營業收入在新臺幣五千萬元以上者。

- 四、依金融控股公司法或企業併購法或其他法律規定,合併辦理所得稅結算申報之營利事業。

- 五、不屬於以上四款之營利事業,其全年營業收入淨額與非營業收入在新臺幣壹億元以上者。

- 以上五種營利事業就是《所得稅法102條》規定的「一定範圍內之營利事業」,這5種是必須具備稅務簽證的。

除了上述五種營利事業之外,一般營利事業是可自行決定要不要請會計師進行「稅簽」的,然而為何有許多中小企業也都會準備稅簽呢?

這裡就必須介紹稅務簽證帶來的好處及優點:

《所得稅法第39條》:公司組織之營利事業,會計帳冊簿據完備,虧損及申報扣除年度均使用第七十七條所稱藍色申報書或經會計師查核簽證,並如期申報者,得將經該管稽徵機關核定之前十年內各期虧損,自本年純益額中扣除後,再行核課。

「盈虧互抵」這是稅簽最大的優勢,也就是說,如果有稅務簽證,那麼可以將十年內的盈虧互抵之後再來計稅。例如公司在103年時虧損了2000萬元,但沒有稅務簽證,那麼在104年公司賺了1000萬元時,需要繳納百萬元的稅金;而倘若103年有準備稅簽,103年及104年兩者盈虧互抵,就無需再繳納所得稅了!

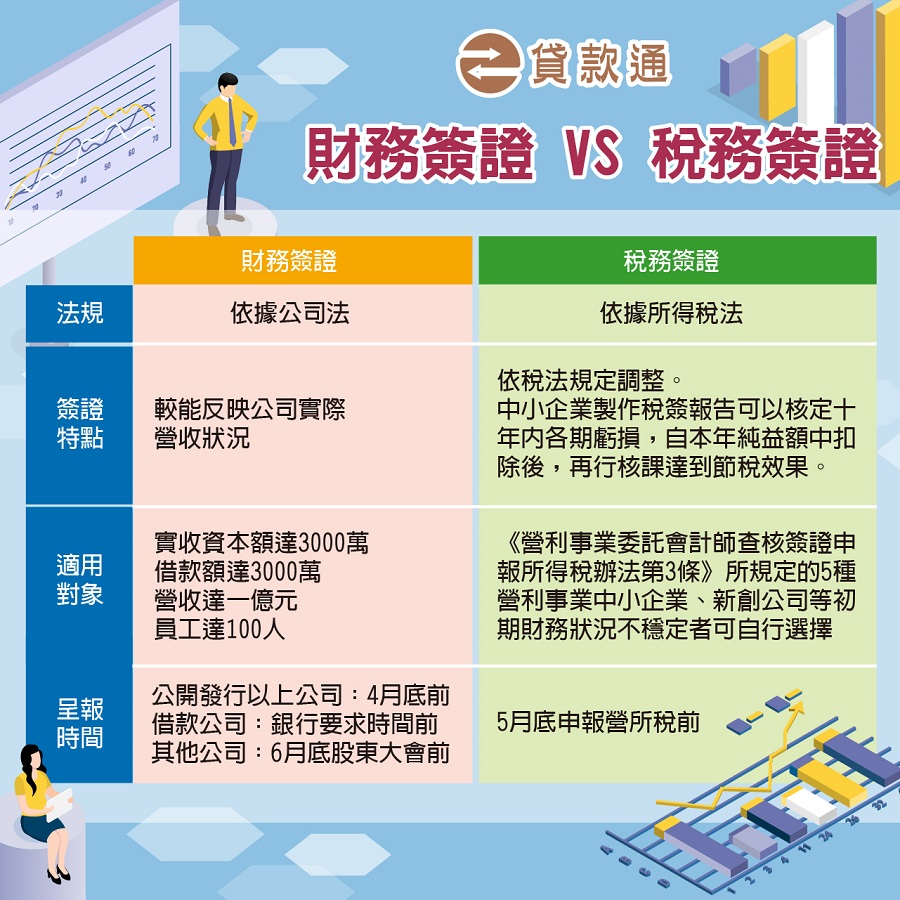

財務簽證 VS 稅務簽證

| 項目 | 財務簽證 | 稅務簽證 |

| 依據法規 | 依據公司法 | 依據所得稅法 |

| 簽證特點 | 較能反映公司實際營收狀況 | 依稅法規定調整。 中小企業製作稅簽報告可以核定十年內各期虧損,自本年純益額中扣除後,再行核課達到節稅效果。 |

| 適用對象 | 實收資本額達3000萬 借款額達3000萬 營收達一億元 員工達100人 | 《營利事業委託會計師查核簽證申報所得稅辦法第3條》所規定的5種營利事業 中小企業、新創公司等初期財務狀況不穩定者可自行選擇 |

| 呈報時間 | 公開發行以上公司:4月底前 借款公司:銀行要求之時間前 其他公司:6月底召開股東大會前 | 5月底申報營所稅前 |

稅簽Q&A

免除未分配盈餘加徵稅

減輕稅務負擔

公司達一定財務條件或私立學校皆須依法申報

每年度報稅時

公司在設立、合併、分割、收購、股份交換、股份轉換或增減實收資本額時,應將財務報表送交會計師查核是否屬實,若會計師認為沒問題就會給予資本額簽證,並提出查核報告書給公司登記主管機關審核。

延伸閱讀:

以上是稅簽/財簽標準規定為何?有什麼差別?財稅務簽證報告書用途大解析!的介紹,如有其他想要了解的歡迎來電免費諮詢或填寫線上表單由專人為您服務!

注意:合法的貸款公司在撥款前是不會跟你收取任何費用的。合法的貸款公司在對保前是不會需要你的身分證證件的也不需提供存摺培養進出記錄的。